さて、最近は著名人の方々がALC(筋委縮性側策硬化症)への認知度を高めるため、と言う事で、頭から氷水をかぶるか$100を寄付する、という様な動きがあるようです。

また、寄付が一般的なアメリカですから、皆さんの中にも、「寄付は税金の控除の対象になりますから、損にはなりません」というような口上を耳にすることはありませんでしょうか?

ですが、この寄付金についてはちょっとした落とし穴があるのです。

ということで、今回はアメリカにおける寄付金の取り扱いについて見て行きましょう。

そのお支払い、本当に控除の対象ですか?

まず考えなければならないのは、本当に寄付については税金の控除ができるのかどうか、についてです。(尚、今回の”控除”とは、”課税所得からの控除”であり、”税額控除”ではありません)

実は、どの様な団体に寄付をしても必ず控除ができる、というわけではありません。

これを許してしまうと、個人への支払いも寄付である、と言い張ることができてしまうためです。

では、誰に寄付をすれば控除ができるのでしょうか?

それは、当局に届け出をしている団体であること、です。

つまり当局に登録された、寄付を受け取り、その寄付に対して税務上のメリットを与えますよ、と認定された団体への寄付をして、初めて控除ができるわけです。

その団体が当局に登録をしているかどうかは、下記のリンクより確認をすることができます。

http://www.irs.gov/Charities-&-Non-Profits/Exempt-Organizations-Select-Check

つまり、ここに登録されていない団体の場合には、本当に控除ができるのかどうかを疑う必要があります。

控除の対象になる寄付とは?

次に、どういったものが控除の対象となるのか、について見て行きましょう。

実際に寄付をした際に控除の対称となるものは以下のものです。

- 現金

- 物品(服、家具等)

- ボランティアをした場合には、それに要した交通費(もしくは、1マイルあたり14セント)、駐車場代等

また、もし現金を寄付したとしても、それに対して見返り(食事やギフト等)があった場合には、その見返りを上回る分のみが控除の対象となる点にも注意が必要です。

全ての寄付が控除の対象になるわけではありません!

上記にある通り、寄付したものは全て控除ができる、というわけではありません。

では、今度は控除できないもの、について見て行きましょう。

控除できると思われがちですが、実際には控除できない、というものは下記のようなものです。

- 政治献金

- 社交クラブ等への会員費

- 外国にある組織への寄付

- ラッフルやビンゴなどへの拠出

上記のような支払いに関しては、仮に主催者側が”寄付”という言葉を使っても、実際に税務上で寄付として控除することができない点に注意をしましょう。

控除対象となる金額は?

それでは、いくらまで控除できるのでしょうか?

多くの場合、寄付金は全額が控除の対象となるのですが、その調整所得(Adjusted Gross Income)の20%を超える金額を寄付した場合、控除しきれない可能性も出てきます。

限度額に関しては、何をいくら程度寄付したのか、によっても影響がありますので、確定申告の際にはその詳細を記録している必要があります。

*もし寄付金が$250を超える場合には、先方の団体からその証明証を貰う必要があります。

本当に控除を使ったほうが得ですか?

さて、今までどういったものが控除できるのか、また、どの程度控除ができるのか、等について簡単に見ていきましたが、そもそもの問題として、控除をした方が本当に税制上有利かどうか、という問題があります。

そもそも、この寄付金控除は、確定申告の際に項目別控除を選択しないと控除をすることができません(項目別控除、普通控除についてはまた別の機会にお話致します)。

つまり、普通控除を選択する税制上メリットが大きい人にとっては、寄付金の控除は事実上取れない、ということになります。ですので、寄付をすれば誰でも控除ができる、かの様な言い回しには充分に注意する必要があります。

大切なことは?

ここまで、寄付に関しての税務上の取り扱いについて書いてきましたが、本来寄付とは、そういった税務上のメリット云々を別にしたところで起こるものですので、税務上のメリットを期待するのではなく、あくまでも控除できればラッキー、位の考えでいることが良いのかもしれませんね。

参照:

http://www.irs.gov/pub/irs-pdf/i1040sca.pdf

http://www.irs.gov/pub/irs-pdf/p526.pdf

※上記の内容に関しましてはあくまで一般的なケースであり、全てのケースに当てはまるわけではございませんので、詳細に関しましては、弊社までお問い合わせください。また、当サイトの情報によるいかなる損失に関しましても弊社では免責とさせて頂きますこと、予めご了承ください。

自宅に届く新聞やダイレクトメール、テレビやラジオのニュース、コマーシャル。毎日、私たちは多くの情報を様々な情報源から得ています。

自宅に届く新聞やダイレクトメール、テレビやラジオのニュース、コマーシャル。毎日、私たちは多くの情報を様々な情報源から得ています。

さて、

さて、

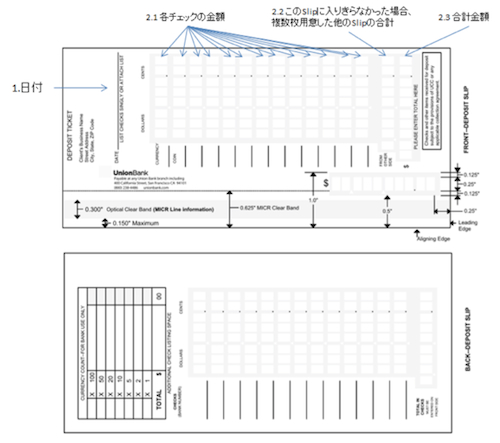

1.の日付に関しましては、”

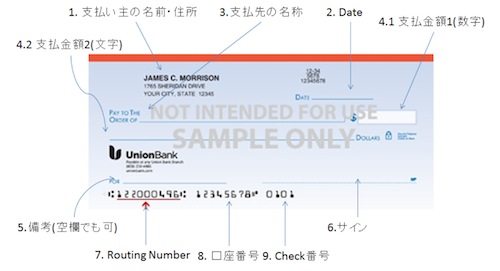

1.の日付に関しましては、” さて、今回はアメリカにおける小切手(Check ;チェック)の使い方 – Part 1です。Part 1では、実際に自分がアメリカで支払いチェックを発行する側に立った場合で考えてみましょう。

さて、今回はアメリカにおける小切手(Check ;チェック)の使い方 – Part 1です。Part 1では、実際に自分がアメリカで支払いチェックを発行する側に立った場合で考えてみましょう。

さて、最近のニュースでカリフォルニア州において、不法移民にも自動車運転免許証が発行される、という法案が可決されました(遅くとも2015年1月を目処に発行開始)。これはつまり、違法にアメリカに滞在している人に対しても等しく運転する権利を付与するという、なんとなく不思議な法案ではないでしょうか。

さて、最近のニュースでカリフォルニア州において、不法移民にも自動車運転免許証が発行される、という法案が可決されました(遅くとも2015年1月を目処に発行開始)。これはつまり、違法にアメリカに滞在している人に対しても等しく運転する権利を付与するという、なんとなく不思議な法案ではないでしょうか。 ところが、カリフォルニア州の土地が広大であること、自動車が無いと生活が困難なことが多いことも考慮すると、彼らのうち多くが無免許、もしくは、偽造免許証等で運転している事が想定されます。

ところが、カリフォルニア州の土地が広大であること、自動車が無いと生活が困難なことが多いことも考慮すると、彼らのうち多くが無免許、もしくは、偽造免許証等で運転している事が想定されます。