さて、今回は前回の新しい税制の内容についての続きとなります。

*前回の記事をまだご覧になっていない方は、先にそちらの記事をご一読ください。

- Personal exemptions

- Standard deduction

- State and local tax (SALT) deduction

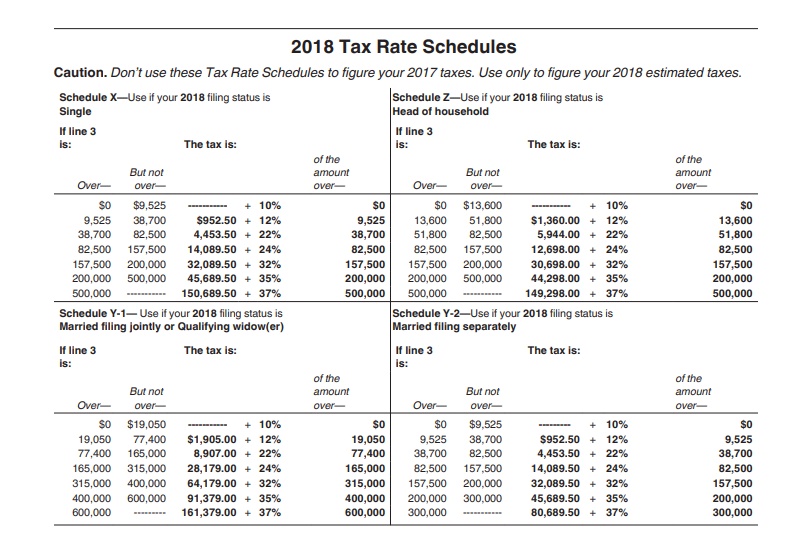

- Tax brackets and income taxes

- Child tax credit

- Medical expense

- Moving expense

- Gains made from selling home

- *Alimony(2019年以降)

上記の内容のうち、今回は残りの5~9についてです。

5.Child tax credit

こちらは、今まで$1,000だった分が$2,000に倍増しました。また、この内$1,400はrefundable credit、つまり、所得税がなくても還付される(ケースによりますが)ことになります。また、クレジットの減額が始まる所得の上限も大幅に引き上げられたため、この控除の享受できる納税者の方も増えるのではないでしょうか?

6.Medical expense

こちらは項目別控除を選択した時にのみ控除が可能なもので、それ自体は変更が無いのですが、控除の用件が2019年に変更となります。*2018年度分のご申告の際にはまだ変更はありません。

2018年度分までのご申告に関しては、調整後所得の7.5%以上の医療費が対象となりますが、2019年度分以降は10%以上となりますので、高額の医療費をお支払いの方は注意が必要となります。

7.Moving expense

こちらは、今までは一定の要件を満たす場合には控除が認められておりましたが、今後は控除が認められなくなりました。

こちらは、毎年発生する類の控除ではありませんが、お引越し等をお考えの場合には留意しておく必要があります。

*軍属の方は引き続きこちらの控除が認められています。

8.Gains made from selling home

こちらは、自宅の売却にかかる売却益の控除に関しての変更となります。

控除額に関しては今までと同様$250,000(Married Filing Jointlyの場合には$500,000)となっていますが、適用条件が厳しくなっています。

今までは過去5年間のうちに2年間は住んでいること、とされていましたが、2017年12月31日以降に売却された不動産の場合には、過去8年間のうちに5年間は住んでいること、となりました。

ですので、現在お住まいの物件に3年間住んでおり、売却を考えておられる、という方は、新しいルールでは売却益の控除が適用できないため、大変な注意が必要となります。

9.Alimony(2019年以降)

こちらは、2018年度分の変更ではなく、2019年度以降の変更となります。ですので、2018年中に手続きがなされたものについては、こちらの対象ではありません。

2019年以降、今までは慰謝料のお支払い、と言う形で支払われていたものは、支払った側はその分を控除、受け取った側はその分を所得として認識しておりました。

ですが、こちらも変更となり、支払った側は控除することができず、また、受け取った側は所得として認識をしなくても良くなりました。

*あくまでも連邦所得税の課税対象ではなくなる、ということになりますのでご注意ください。

以上、前回の記事と合わせて9点の大きな変更についてご紹介しましたが、いかがでしたでしょうか?確定申告のお手続きは、人によってかなり異なりますので、どの様な変更が自分に影響があるのか、また、どの様な影響なのか、ということをしっかりと考える必要があります。

特に、自宅の売却益の控除の要件の変更等は、今後の人生設計に大きな影響を与えかねないため、今後とも注視していく必要があるでしょう。

当サイトの情報によるいかなる損失に関しましても弊社では免責とさせて頂きますこと、予めご了承ください。また、本記事は2018年11月12日における情報となっております。最新の情報をご希望の場合には弊社までお問い合わせくださいませ。

リーディングカンパニー米国公認会計士事務所

参照

https://www.congress.gov/115/plaws/publ97/PLAW-115publ97.pdf

https://www.irs.gov/pub/irs-dft/i1040gi–dft.pdf

https://www.irs.gov/pub/irs-prior/f1040es–2018.pdf#page=7