さて、今回はアメリカにおける小切手(Check ;チェック)の使い方 – Part 1です。Part 1では、実際に自分がアメリカで支払いチェックを発行する側に立った場合で考えてみましょう。

さて、今回はアメリカにおける小切手(Check ;チェック)の使い方 – Part 1です。Part 1では、実際に自分がアメリカで支払いチェックを発行する側に立った場合で考えてみましょう。

この支払いチェックを発行するというシステム、日本ではあまり馴染みのないシステムですね。もちろん、日本国内においても仕事で手形を切る、という事はあるかもしれませんが、アメリカでは個人で支払いチェックを発行するということは、日常生活において多く見られます。

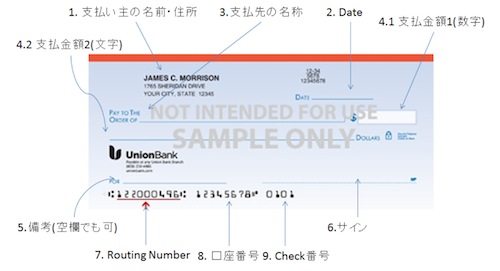

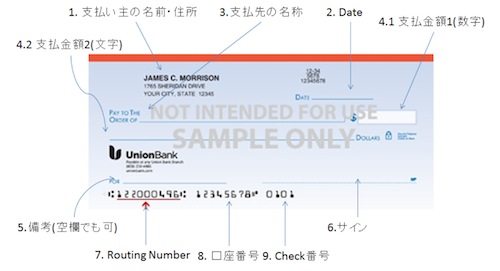

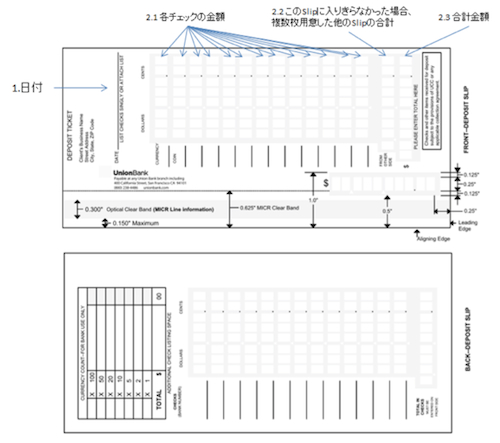

チェックのサンプル

さて、まずは実際のチェックのサンプルを見てみましょう。

https://www.unionbank.com/personal-banking/checking-savings/checking/find-routing-number.jsp

こちらはUnion Bank(ユニオンバンク)という銀行のチェックとなります。ほとんどの銀行で、使い方やFormは同じ様な作りとなっていますので、今回はこれで説明をしましょう。

*銀行によって7~9の並び順が異なるのでお気をつけください。

尚、多くの場合に、チェックは銀行で口座を作った際に貰うことができ、使い切る頃にもう一度連絡をすると、再度送ってもらうことができます。また、色々な絵柄のものがあります(その際には有料なケースも有ります)。 さて、1~9まで番号を振ってありますが、以下分かりづらい点だけ説明しましょう。

チェックの書き方

2. Date

日付を書くだけですが、日本と異なりアメリカではmm/dd/yrで書くのが一般的です。例えば、日本では2012/01/30と書きますが、アメリカでは01/30/2012(もしくは01/30/12)となります。また、これを利用して、あらかじめ数カ月先のお支払い分までまとめて渡す、ということも可能です。

*この方法は本当に必要な時のみとし、通常はお支払いの都度に作成・送付という形をとったほうが良いでしょう。

3.支払先の名称

お支払いが必要な場合には、先方から「~宛にチェックを切ってください」と連絡が来るので、その名前を記入することになります。そういった連絡がなければ、相手の名前を記入すればよいですが、稀に会社名と振り込み先が一致しない場合があるので注意が必要です。これは、会社名と屋号(DBA = Doing Business As)を別にしている場合があるためです。

4.1及び4.2、支払金額

4.1には数字で(ex:$42.00)、4.2は文字で(ex: Forty Two Even)記入します。尚、Evenというのは、“丁度”という程度の意味ですので、なくてもOKです。 また、左に詰めて書くと、右側の印刷されたDollarsという文字まで間が開いてしまいます。ここに勝手に書き込まれると困るので、————————等のラインを文字の後からDollarsまで書きましょう。

尚、チェックは手書きの部分が多く、当然色々と問題が起きるわけですが、例えば書いてある数字と文字の金額が違う場合、どうすれば良いのでしょうか? アメリカにおける、いわゆる商法(Uniform Commercial Code)では、以下の様に規定しています。

§ 3-114. CONTRADICTORY TERMS OF INSTRUMENT.

If an instrument contains contradictory terms, typewritten terms prevail over printed terms, handwritten terms prevail over both and words prevail over numbers.

上記を訳すと、「相互に矛盾する内容が記載されている場合、タイプライターで書かれたものは印刷された内容よりも優先され、手書きはタイプライターや印刷された内容より優先され、かつ文字は数字に優先される」となります。 つまり、

手書きの文字>手書きの数字>タイプライターの文字>タイプライターの数字>印刷の文字>印刷の数字

となります(そうなんです、まだ極稀にタイプライターが活躍することがあるんです)。

5.備考

例えばお支払いの目的(RentやUtility)等から、SSNや会社番号(納税時等)だったり、特に必要がなければ空欄でも構いません。

6.サイン

このサインは、銀行で口座を作る際に登録するサインの必要があります。尚、普通に買い物をする際にクレジットカードを使うとサインを求められますが、そのサインは銀行で登録されたサインである必要は無い様です。人によってはその時の気分で”: )” だったり” : ( “ だったりすることもあるかもしれませんね。

7. Routing Number(=銀行番号)

Routing Numberとは、いわゆる銀行番号です。しかし、各銀行に1つずつ、というわけではなく、同じ銀行でも地域によって番号が異なる可能性があるので要注意です。また、ビジネスシーンでは時折必要となることもありますので、チェックのここにあるんだな、という事を覚えておくとよいでしょう。

*銀行によっては口座番号の右側にきたり、左側にきたりする事がありえますが、Routing Numberは必ず9桁ですので、お間違えの無い様に。

尚、アメリカで確定申告をした際に、もし還付となり、かつその還付を銀行振込みにて受け取りたい場合には、このRouting Numberと8の口座番号、及びその口座がChecking(普通)アカウントなのかSaving(定期)アカウントなのか、を合わせて申告する必要があります。

9.Check番号

通常、1000からスタートすることが多いこの番号、一枚一枚に個別の番号が振ってあります。一般的に個人向けのチェックは2枚組になっており、1枚目は通常のチェック(先方に渡す様)、そして2枚目がカーボンコピーとなっており、1枚目の内容がそのまま手元に残ることになります。

また、業務用のチェックは3枚組になっていることが多く、1枚目(支払い用)、2枚目(先方保管用)を取引先に、3枚目を請求書と一緒に自分たちで保管する、としているところが殆どです。いずれにしても、銀行の証明書と手元のチェックの番号を確認し、もし金額が違っていたりしたら銀行に確認する必要があるでしょう。 また、いつまでも換金されないCheck番号は要注意です。

次回の記事”アメリカにおける小切手(Check ;チェック)の使い方 – Part 2“では、この支払いチェックを受け取った時にどうするかを説明します。

本記事のおさらい問題

さて、おさらいです。どこまで把握できているかご自身に問い掛けてみましょう。

- 問題1:チェックに書いてある数字の金額と文字の金額が異なる場合には、どちらを優先すればいい?

- 問題2:Routing NumberはいつもAccounting NumberとCheck Numberの間にある?

- 問題3:チェックに未来の日付を書いてもいい?

回答をご希望の方は、弊社までお問合せください。

参考リンク

尚、以上はあくまで一般的な情報であり、実際のケースとは異なる場合がございます。個別のケースに関しましては、弊社までお問い合わせください。また、当サイトの情報によるいかなる損失に関しましても弊社では免責とさせて頂きますこと、予めご了承ください。

リーディングカンパニー米国公認会計士事務所

自宅に届く新聞やダイレクトメール、テレビやラジオのニュース、コマーシャル。毎日、私たちは多くの情報を様々な情報源から得ています。

自宅に届く新聞やダイレクトメール、テレビやラジオのニュース、コマーシャル。毎日、私たちは多くの情報を様々な情報源から得ています。

さて、

さて、

1.の日付に関しましては、”

1.の日付に関しましては、” さて、今回はアメリカにおける小切手(Check ;チェック)の使い方 – Part 1です。Part 1では、実際に自分がアメリカで支払いチェックを発行する側に立った場合で考えてみましょう。

さて、今回はアメリカにおける小切手(Check ;チェック)の使い方 – Part 1です。Part 1では、実際に自分がアメリカで支払いチェックを発行する側に立った場合で考えてみましょう。